Kommentar på andra kvartalet 2023: AI, chipkrig och exponentiell tillväxt inom solkraft

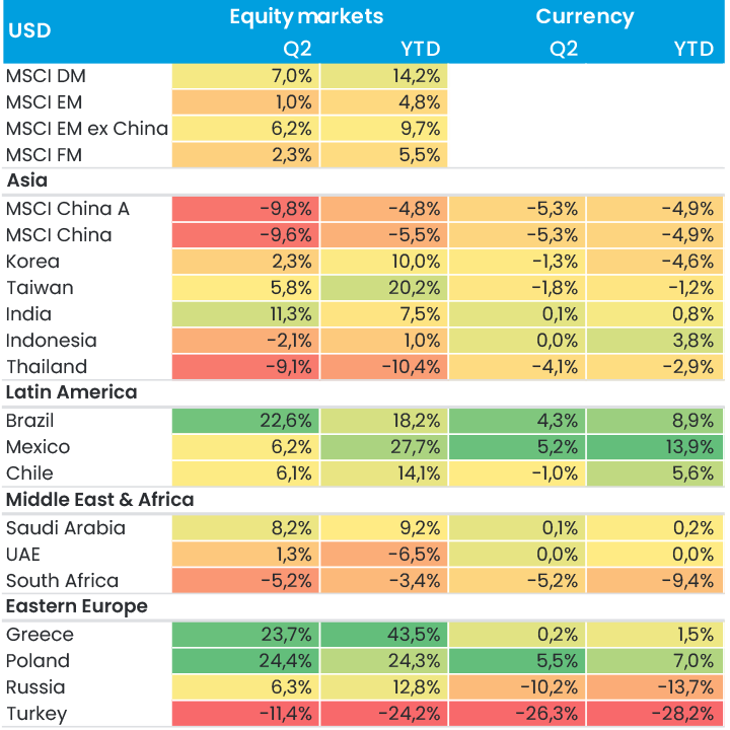

För de globala marknaderna blev andra kvartalet 2023 ännu en intressant period. Kvartalet präglades i hög grad av starka kursuppgångar för de sju amerikanska aktier som brukar kallas ”the magnificent seven”. På tillväxtmarknaderna drog Kina ned totalavkastningen – den kinesiska marknaden föll med 10 procent till följd av en geopolitisk klimatförsämring samt indikationer på att den ekonomiska tillväxten bromsar in efter pandemin, i stället för att ta fart som många räknat med. Utanför Kina var avkastningen stark. Indien steg med 11 procent på styrkesignaler i den ekonomiska statistiken, medan Brasilien rusade med hela 23 procent när marknaden började prisa in en första styrräntesänkning under augusti 2023.

Figur 1. Totalavkastning, USD

Kina drog till sig allas blickar även under denna period. Landet utgör cirka 30 procent av det tillväxtmarknadsindex vi jämför oss med, och är därmed den största enskilda indexkomponenten. Under kvartalet noterades en bred nedgång för ekonomiska aktivitetsindikatorer: Vinstutvecklingen i industrin fortsatte att tappa fart, medan PMI-index låg under 50 i tillverkningssektorn och föll kraftigt i tjänstesektorn. Inflationen och den allt högre ungdomsarbetslösheten bekymrar oss mest: Låg efterfrågan sänkte inflationen till 0,2 procent i årstakt, samtidigt som mer än 20 procent av ungdomarna saknade jobb nyligen, och siffran kommer att stiga ytterligare när arbetskraften späds på med 11,6 miljoner nyutexaminerade högskolestudenter i juni. På den ljusa sidan står det klart att Kinas regering har såväl förmåga som ett politiskt behov av att göra kraftfulla stimulanser i någon tappning. Vi räknar med en blandning av riktade finans- och penningpolitiska åtgärder. Juli är dessutom en politiskt vältajmad period för att tillkännage sådana paket – vi följer utvecklingen noga.

Den geopolitiska situationen är alltjämt trassligare än så. Att stävja Kinas teknologiska och militära ambitioner har blivit ett viktigt politiskt mål som de flesta regeringar i väst gärna betonar. USA har under kvartalet fortsatt att använda sin strategi med både morot och piska för att försöka förbättra förbindelserna mellan länderna. I början av juli åker utrikesminister Antony Blinken och finansminister Janet Yellen till Kina under fyra dagar. President Joe Biden har gjort olika hoppingivande uttalanden, bland annat att han förväntar sig ett töväder mellan länderna i närtid eftersom ”vi har fått ett helt nytt läge när det gäller att kunna prata med varandra”. Å andra sidan har USA meddelat att exportrestriktionerna för chip skärps, vilket gör det betydligt svårare för Kina att konstruera och använda sofistikerad artificiell intelligens (AI). Kina har svarat med att begränsa exporten av gallium och germanium, två viktiga insatsvaror på halvledarområdet där Kina svarar för 98 procent respektive 68 procent av produktionen. De här dragen är troligen bara öppningsfasen av ”chipkriget”, som lär generera många rubriker de närmaste månaderna – kanske under flera år.

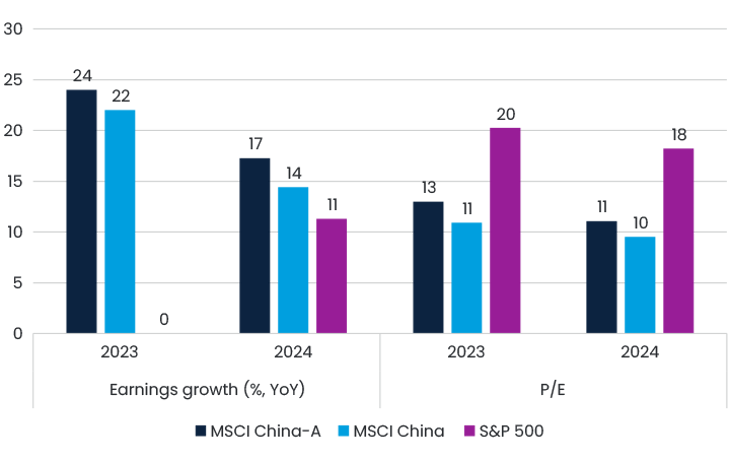

Efter 26 år som investerare har vi dock lärt oss en sak: Det är vanskligt att sia om den geopolitiska utvecklingen. Vi avstår därför från att sticka ut hakan med djärva prognoser. I stället har vi en enkel observation att förmedla. I våra samtal med en lång rad marknadsaktörer konstaterar vi att synen på Kina är synnerligen negativ – ja, dystrare än vi sett någon gång tidigare. Kinesiska bolag värderas till P/E 11-13x för 2023 års vinster, jämfört med 20x för S&P500, fastän de kinesiska bolagen levererar 22–24 procents vinsttillväxt jämfört med 0 procent för S&P-bolagen (se värderingsmultiplarna i Figur 2). Det får oss att tro (med reservation för eventuella allvarliga dåliga nyheter) att investerarna snart börjar snegla på Kina igen, i takt med att AI-hajpen falnar och den kinesiska regeringen lanserar någon form av stimulansprogram.

Figur 2. Tillväxt och värderingsmultiplar i Kina och USA

Tillväxtmarknadsindex utgörs till 70 procent av andra länder än Kina, och när det gäller dessa är bilden mycket tydligare. Tillväxtmarknader och frontiermarknader befinner sig på en helt annan punkt i konjunkturcykeln än de utvecklade marknaderna, och recessionsrisken är inte heller lika stor som i västvärlden. Tempot i vinsttillväxten är dessutom högre och värderingarna avsevärt lägre (förutom i Indien). Därför bedömer vi att tillgångsklassen kan vara intressant, inte minst eftersom Feds räntehöjningscykel toppar och investerarna börjar titta mer på ekonomins underliggande styrka. Vi räknar i det här läget med att dollarn försvagas något – detta brukar driva överavkastning från tillväxtmarknaderna.

Vårt möte med Indiens centralbankschef Shaktikanta Das hörde till de mest givande under det gångna kvartalet. Indiens regering och centralbank har hanterat utmaningarna från pandemin på ett exceptionellt skickligt sätt: I maj föll inflationen till 4,3 procent, inte mycket högre än i USA. Nu fokuserar man helt på den ekonomiska tillväxten, som fortsatt torde överstiga 6 procent under överskådlig framtid. Till de mest intressanta tillväxtmotorerna hör ekonomins digitalisering, som kommer att slussa in hundratals miljoner indier i den formella ekonomin. När deras pengar på så sätt ”mobiliseras” får det starka multiplikatoreffekter på tillväxten och skapar nya utgiftsmönster i hela landet. Samtidigt gynnas Indien av en stark och i stort sett förbehållslös uppbackning från västvärlden, som behöver en motvikt mot Kinas dominans. En rad storbolag överväger att flytta tillverkning till Indien. Landets ekonomi och börs har gått starkt, och Indiens vikt i jämförelseindexet har således ökat från 8 procent i november 2020 till dagens 14 procent. Vi tror att andelen fortsätter att växa framöver.

Perioden präglades återigen av hektisk reseaktivitet när vi besökte Delhi, Seoul, Aten, Warszawa, Istanbul, Dubai och Shanghai. Överallt drog vi samma slutsatser. Det finns en nästan överdriven fokusering på top-down-faktorer som makroekonomi, räntenivåer och den amerikanska ekonomin. Oavsett hur den breda konjunkturcykeln ser ut möter vi dock gång på gång högkvalitativa företag som växer med stabila eller ökande marginaler, och som värderas på rimliga nivåer. Sådana bolag utgör stommen i vår portföljkonstruktion, vilket också förklarar varför vår fond East Capital Global Emerging Markets Sustainable har kunnat överträffa index år för år ända sedan starten – överavkastningen från januari 2019, när fonden lanserades, uppgår till 33 procent. För fonden East Capital Global Frontier Markets är motsvarande överavkastning 42 procent sedan starten år 2014.

Vidare deltog vi i den största solkraftsmässan utanför Kina (vi berättade mer om det i artikeln här). Under 2022 ökade solkraftsinstallationerna globalt med 45 procent på årsbasis. De förväntas växa med ytterligare 43 procent under 2023, vilket visar att den exponentiella utbudsökning som världen behöver faktiskt äger rum. Den främsta förklaringen är att kostnaderna rasar – i dag är solkraft nästan 50 procent billigare än kol per MWh över en konjunkturcykel. Vi har haft värdekedjan inom förnybar energi (inte minst dess kinesiska delar) som ett centralt och lönsamt investeringstema under många år. En hel del investerare frågar sig nu om Kinas dominans inte utgör en risk snarare än en möjlighet. Vi tror att det är klokt att utforma leveranskedjor enligt principen ”Kina + 1”, och att detta kommer att bli allt vanligare. Samtidigt är emellertid Kinas dominans så stor att en grön omställning under åtskilliga år framöver är en omöjlighet utan att Kina spelar en betydande roll som leverantör./p>

Så långt våra globalfonder. Vi kan även glädja oss åt att investerarna har fått upp ögonen för Östeuropa igen. Avkastningen hittills i år från vår fond East Capital New Europe uppgick till 19 procent, medan motsvarande siffra för East Capital Balkans-fonden är 20 procent. Sistnämnda fond slog sitt jämförelseindex med 26 procent, och är en av de tio mest populära fonderna på de flesta svenska plattformar (rullande tolvmånadersperioder). Avkastningen drevs av Grekland, där marknaden stigit med 44 procent i år – den sittande premiärministerns parti Ny demokrati fick en klar majoritet i valet, vilket ger honom ett tydligt mandat att öka tempot i sin företagsvänliga politik. Ett av premiärministerns viktigaste mål är att Grekland ska återfå sitt investment grade-kreditbetyg innan året är slut. Kreditmarknaderna börjar redan avspegla detta: Landets tioåriga statsobligationer handlas nästan 50 baspunkter under motsvarande italienska papper. Besöket i Aten stärkte oss i vår övertygelse att landet förblir den starkaste ekonomin i hela euroområdet, med 2,6 procents BNP-tillväxt år 2023 jämfört med 0,8 procent för euroområdet som helhet, enligt IMF:s prognos.

På engagemangssidan kom det avslutningsvis goda nyheter i form av den formella lanseringen av Net Zero Engagement Initiative, inriktat på de företag som levererar till bolagen i Climate Action 100+. Initiativet går ut på att försöka påverka dem som köper produkter av de här stora utsläppskällorna, för att se till att det finns tydliga och realistiska omställningsplaner som också genomförs. Vi är huvudinvesterare i två sådana företag, och ser fram emot att engagera oss.

Vi bedömer att andra halvåret kan skilja sig något från första halvåret. Marknaden börjar se bortom Feds räntehöjningscykel och AI-hajpen, och tar in den enorma skillnaden i tillväxttakt mellan utvecklade ekonomier och tillväxt- respektive frontiermarknader, samt de mycket mer tilltalande värderingar som erbjuds i de senare. Nyhetsbruset förblir naturligtvis uppskruvat, inte minst när det gäller Kina, men vi tror att en hel del dåliga nyheter nu är inprisade.

Dela

Dela